La semana pasada se promulgó la ley que permite a los afiliados de las AFP retirar de forma extraordinaria un máximo de 4 UIT (S/18.400) de sus fondos, siendo este el sexto retiro en menos de dos años.

Es cierto que los retiros aprobados durante el 2020 permitieron a varias personas, que se quedaron sin empleo, poder enfrentar la crisis provocada por la pandemia, sin embargo, la implementación de un nuevo retiro no beneficiaría particularmente a los hogares vulnerables.

Todo lo contrario, poniendo a un lado el impacto sobre el mercado de capitales, esta medida generará pérdidas de capitalización para millones de afiliados a lo largo de su vida laboral y erosionará aún más la capacidad del sistema previsional peruano para ofrecer mejores pensiones en el futuro.

LEER TAMBIÉN: Inflación cerraría alrededor de 6%, según Macroconsult

¿Buena focalización?

Aún existe un grupo importante de hogares que atraviesa una situación económica desfavorable ante la falta de empleos formales y el alza acelerada de la canasta básica. Ante estos problemas, según el Instituto Peruano de Economía (IPE), la aprobación del nuevo retiro de fondos de las AFP no será especialmente útil para atender sus necesidades.

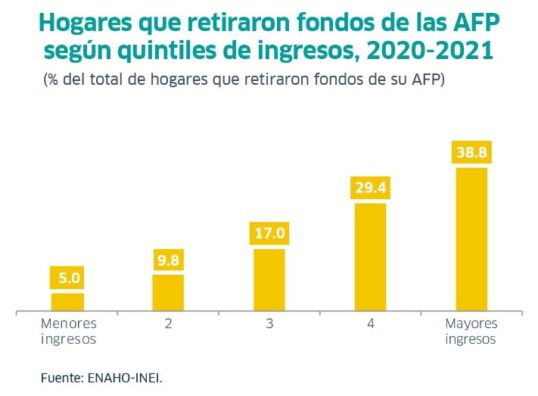

El IPE sostiene que durante los últimos dos años, los hogares con mayores ingresos fueron los que más se beneficiaron del acceso extraordinario a los fondos de pensiones.

Asimismo, según cifras del Instituto Nacional de Estadística e Informática (INEI), solo el 15% del total de familias que realizaron por lo menos un retiro de fondos de las AFP entre el 2020 y el 2021 pertenece al 40% más pobre de la población.

Además, de acuerdo con datos de la Superintendencia de Banca, Seguros y AFP (SBS), el 45% de los ahorros retirados fueron efectuados por afiliados que no registraban pérdida de empleo, y que por el contrario, venían realizando aportes de manera regular.

Menores pensiones

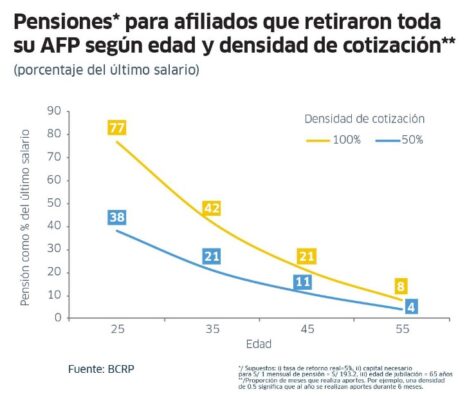

Según la SBS, casi 2.3 millones de afiliados retiraron la totalidad de su AFP entre el 2020 y 2021. De este grupo, las personas de mayor edad serían las más afectadas, ya que contarán con menos tiempo para restituir los recursos que retiraron de forma anticipada.

Lo que se menciona anteriormente significaría que las pensiones que obtendrán, difícilmente podrán cubrir los niveles salariales que registraban previamente a su jubilación. Esta situación podría ser incluso peor para los afiliados al sistema previsional con mayor edad que han retirado todos sus fondos ya que enfrentarán una mayor vulnerabilidad en su vejez.

Momento inoportuno

La medida de los fondos de las AFP se da en un momento poco propicio, debido a la coyuntura externa que golpea al mercado financiero internacional. En abril, la rentabilidad real acumulada de los últimos 12 meses del fondo 2 registró una caída de 6.8%, como resultado de las expectativas del menor crecimiento de la economía global.

Por ello, que los afiliados retiren sus ahorros en este momento, no hará mas que gatillar el deterioro de la rentabilidad de los fondos, es decir, harán efectiva las pérdidas que se han venido acumulando.

Según la historia de las últimas tres décadas, a la rentabilidad real de los fondos le toma, en promedio, entre cinco y seis meses en volver a terreno positivo luego de haber mostrado una fuerte caída. Esto significa que el retiro de fondos acabará con la oportunidad de capitalizar los ahorros cuando los mercados se recuperen de la turbulencia actual.

Es necesaria una reforma inclusiva del sistema previsional peruano, no obstante, medidas como el retiro de fondos de las AFP no hacen mas que acentuar los problemas ya existentes como la limitada cobertura y los bajos niveles de pensiones.

Finalmente, esta medida no está focalizada en beneficio de los más vulnerables, además está hipotecando el futuro de varios jubilados y creando costos fiscales que los peruanos deberán asumir en el futuro.