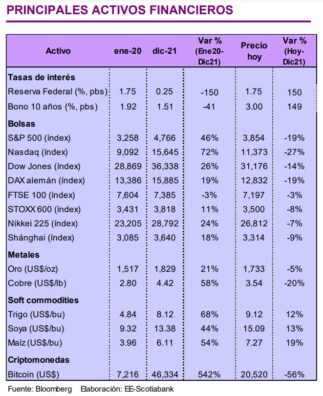

En lo que va del año varios países han iniciado la normalización de la política monetaria agresiva debido a la rápida recuperación económica postpandemia y de la aceleración de la inflación. El primer factor ha impulsado los precios de los activos financieros, llevándolos incluso a nuevos máximos históricos.

Tanto las bolsas de valores como los commodities registraron fuertes aumentos y en activos que presentan mayor volatilidad, como las criptomonedas, el incremento fue mayor. Sin embargo, ahora nos encontramos en un escenario caracterizado por el retorno a la normalidad a través de correcciones en los precios de estos activos.

La política monetaria que llevaron a cabo los bancos centrales luego de haber surgido la pandemia implicó que las tasas de interés bajaran a mínimos históricos y en algunos casos redujeron el requerimiento de encaje para aumentar el otorgamiento de créditos.

De esta forma, se inyectó una gran cantidad de dinero en la economía, aumentando la capacidad de inversión haciendo que los activos empiecen a subir de precio.

Entonces, la inflación de los activos causó un alza significativa de los precios de los commodities, reflejándose en mayores precios al consumidor, que además presionaban al alza debido a los problemas en la cadena de suministros y los efectos de la invasión rusa a Ucrania.

Los bancos centrales de economías emergentes fueron los primeros en reaccionar iniciando con el ciclo de alzas de tasas de interés a mediados del año pasado. En el primer semestre del año, la Reserva Federal de Estados Unidos (Fed) ha incrementado su tasa de interés en 150 puntos básicos (pbs.), situándose actualmente en un rango entre 1.50% y 1.75%.

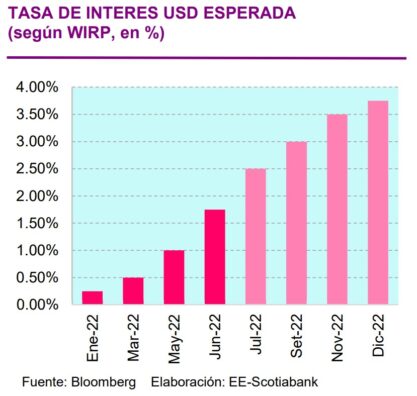

El consenso de mercado espera que este ciclo de aumentos de tasa de interés se prolongue en lo que resta del año, y con menor velocidad y magnitud posiblemente en el 2023. No obstante, es muy probable que las economías emergentes empiecen a regular la magnitud de alzas en los próximos meses.

Entonces, al quitar o disminuir la cantidad de dinero en circulación en la economía; los activos, que inicialmente subieron, corregirán sus precios y probablemente retornen a niveles prepandemia. Luego de ello se verán cambios más suavizados, motivados por fundamentos y no por efectos monetarios.

Debido a que estamos en un escenario donde se han presentado caídas significativas en los precios de los activos, la Fed podría analizar si adopta una postura de normalización más agresiva, sin embargo, mientras que el precio del petróleo no corrija con convicción, tal como se ha visto en otros precios, será un indicativo de que todavía existan presiones sobre la inflación.

Panorama

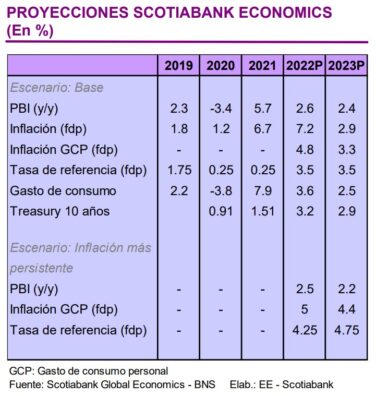

Scotiabank Economics espera que la Fed en su próxima reunión (a finales de julio) incremente su tasa de política monetaria en 75 pbs. hasta 2.50%, para posteriormente mantenerse en el rango de 3.25% y 3.50% al cierre de 2022 y se mantendría sin cambios en 2023.

Si los problemas son más persistentes de lo esperado respecto del escenario base, la Fed podría aumentar su tasa hasta 4.75% a fines de 2023, lo cual podría generar problemas de estabilidad financiera en la economía estadounidense.

Este incremento en las tasas afectaría el gasto del consumidor, donde prevén una modesta desaceleración para el presente y próximo año, mientras que el gasto en servicios continuaría con su recuperación y serían los de mejor crecimiento.

Por último, el mercado de bienes, sobre todo el mercado inmobiliario sería el más golpeado debido al incremento de las tasas hipotecarias.