En abril de 2021, la Superintendencia de Banca, Seguros y AFP (SBS) estableció disposiciones para el diseño y comercialización del seguro de desgravamen. Se anunció una nueva metodología para el cálculo. Con ello, se decidió que las entidades financieras presenten al usuario para su libre elección, además del seguro de desgravamen tradicional, una alternativa con la opción de rescate o devolución.

Esta nueva alternativa debe incluir la protección por sobrevivencia, mediante la cual se paga al asegurado (titular del crédito), siempre que el deudor cumpla su obligación y no se hayan activado otras coberturas.

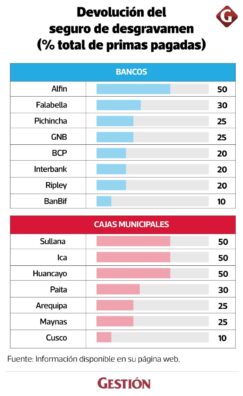

Así, bancos y cajas devuelven hasta el 50% de dicho seguro de desgravamen, siempre y cuando el deudor haya cancelado la totalidad de las cuotas pactadas en el cronograma.

Este es el caso de Alfin, Caja Sullana, Ica y Huancayo, seguidas por Falabella y Caja Paita que retornan hasta el 30%, de acuerdo con información disponible en sus páginas web.

Además, el cliente podrá rescatar un porcentaje menor del seguro de desgravamen si anticipa el pago de su deuda, y ha cumplido con las primas de forma ininterrumpida durante los dos primeros años del contrato. Pero, el porcentaje de devolución se efectúa según lo indica cada entidad.

Si bien la banca y microfinancieras tenían plazo de un año para implementar este nuevo producto (abril 2022), dicho periodo se extendió hasta agosto del año pasado.

Buen pagador: alternativa al seguro de desgravamen

Este seguro tiene un costo adicional al seguro de desgravamen común, sin embargo, puede significar un beneficio para quien lo contrata al finalizar el pago de su deuda, dijo Ronald Casana, presidente del comité Mipyme del Colegio de Economistas de Lima.

Por tanto, la adquisición de esta cobertura podría convenir a quienes asumen créditos de largo plazo y por montos elevados, tal vez, superiores a S/ 5,000, agregó.

Según Enrique Castellanos, docente de Economía de la Universidad del Pacífico, este es como una retribución al comportamiento de buen pagador, aunque es necesario que el cliente evalúe ciertas condiciones antes de contratarlo.

Esta protección beneficiaría a usuarios con obligaciones de plazos largos, por lo que, si la posibilidad de que pierda su trabajo en un periodo corto es elevada quizá no le convenga adquirirlo pues dejaría de pagar su cuota y perdería la devolución pactada, precisó.

“Es una estrategia comercial que podría ser favorable o podría salir más caro para el usuario si no analiza bien sus opciones”, acotó.