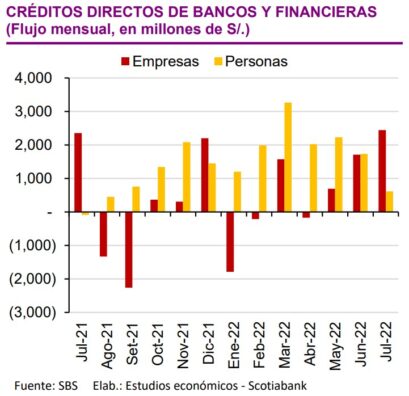

Según la Superintendencia de Seguros y AFP (SBS) el crédito directo se aceleró, de manera ligera, a 6.4% anual en julio, situándose por encima de lo registrado en junio (6.2%).

En términos desagregados, el crédito a empresas reportó un crecimiento de 1.4% mientras que el crédito a personas lo hizo en 17.2%.

Crédito a empresas

En cuanto a las empresas, el flujo de créditos ha mostrado una mejoría desde mayo, debido a una mejor actividad en créditos corporativos, grandes empresas y pequeñas empresas.

No obstante, el buen dinamismo ha sido contrarrestado en parte por el crédito a medianas empresas, el cual acumula 14 meses de flujos negativos, y microempresas, que continúa desacelerándose.

Crédito a personas

Por el lado del crédito a personas, a pesar de la aceleración reportada en julio, este registró su menor flujo en 11 meses.

Esta tendencia se observó tanto en los créditos de consumo como en los créditos hipotecarios, debido a la estacionalidad de julio por la mayor disponibilidad de efectivo, lo cual ayuda a amortizar los créditos, por el pago de gratificaciones y añadiendo el retiro de los fondos de CTS y AFP.

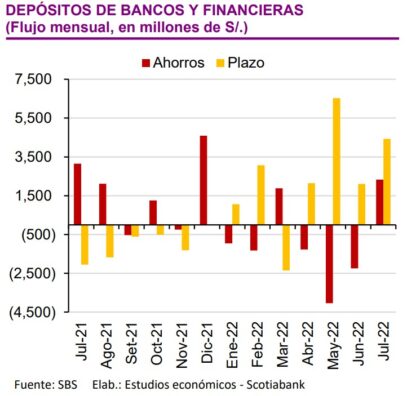

Depósitos

En el mes de julio, el crecimiento de los depósitos se aceleró marginalmente en 0.1% anual, siendo el primer registro positivo luego de 10 meses consecutivos de contracción. En cuanto a términos mensuales, se reportó un crecimiento de 1.2%, siendo también el mayor crecimiento de los últimos 10 meses.

Por su parte, al cierre de agosto, la tasa promedio de los depósitos a plazo en moneda nacional del sistema bancario fue de 6.3%, cifra mayor en 38 puntos básicos (pbs.) a lo registrado a fines de julio.

Dado los continuos incrementos en las tasas de interés pasivas, el saldo de los depósitos a plazo continúan incrementándose en los últimos meses, reportando un fuerte crecimiento de 18.9%, después de una larga contracción desde que inicio la pandemia.

Además, los mayores flujos por depósitos obedece al pago de gratificaciones y al retiro de fondos de pensiones, que inicialmente se depositan en las cuentas de ahorro y luego se distribuyen para diferentes usos.

Sin embargo, el buen desempeño de las cuentas de ahorro y a plazo han sido paliados por los menores depósitos a la vista que han seguido registrando decrecimientos negativos desde setiembre del año pasado, probablemente vinculados a los pagos de empresas para el programa Reactiva.

Por último, durante los últimos cinco meses se ha observado un menor endeudamiento de las personas en moneda extranjera y una mayor preferencia por depósitos en soles, los cuales reportaron en julio su flujo más alto desde mayo de 2021.