El mercado internacional de la plata atraviesa un escenario de alta volatilidad marcado por dos factores principales como las restricciones a las exportaciones anunciadas por China y los recientes ajustes regulatorios en los contratos de futuros de la bolsa COMEX.

Ambos elementos se suman a un déficit estructural que persiste desde hace más de una década y que ha mantenido la oferta global prácticamente inalterada frente a una demanda creciente.

Restricciones en China y su impacto global

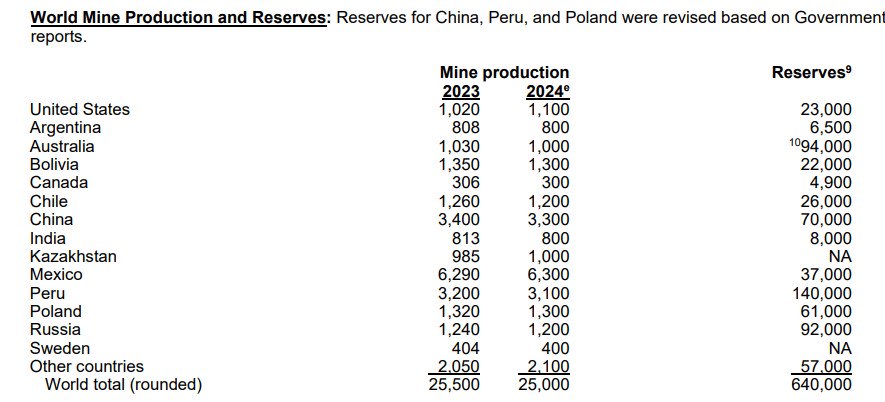

China, segundo productor mundial de plata después de México, introducirá a partir del 1 de enero de 2026 nuevas condiciones para la exportación del metal.

Los exportadores deberán contar con licencias especiales del Ministerio de Comercio de China, demostrar una capacidad de producción anual de 80 millones de toneladas y mantener líneas de crédito de al menos 30 millones de dólares.

La medida busca limitar la salida del metal refinado y ha generado preocupación en sectores industriales.

Elon Musk advirtió recientemente en la red social X que la decisión es relevante debido a la importancia de la plata en procesos productivos como la fabricación de paneles solares y componentes electrónicos.

El Servicio Geológico de Estados Unidos (USGS) incluyó este año a la plata y al cobre en su lista de materias primas críticas, lo que refuerza la atención sobre el suministro global.

En la Bolsa del oro de Shanghái, la prima del precio de la plata alcanzó los 8 dólares por onza, un nivel superior a los picos históricos de entre 4 y 5 dólares que tradicionalmente han señalado condiciones de sobrecompra.

Intervención regulatoria en los futuros de plata

En paralelo, la bolsa COMEX incrementó los requisitos de margen para los contratos de futuros de plata. El 12 de diciembre se aplicó un aumento inicial del 10%, seguido de un ajuste más drástico el viernes pasado, que elevó el margen requerido de 20,000 a 25,000 dólares por contrato, equivalente a un incremento del 25%.

CME Group, matriz de COMEX, explicó que la medida busca adecuar los márgenes a la creciente volatilidad y reducir riesgos de contraparte.

El aumento de márgenes restringe la participación especulativa y reduce la liquidez del mercado de futuros, aunque no modifica los fundamentos físicos de la oferta y la demanda.

En los últimos meses, se ha observado un mayor interés de los inversionistas en optar por la entrega física al vencimiento de los contratos, lo que ha presionado los inventarios de la bolsa.

Déficit estructural y demanda industrial

La plata mantiene un déficit estructural crónico derivado de una oferta inelástica frente a la recuperación de la demanda. El sector fotovoltaico concentra gran parte del consumo, mientras que los volúmenes de reciclaje han mostrado solo incrementos marginales.

La apertura de nuevas minas requiere plazos superiores a una década y elevados niveles de inversión, lo que ha mantenido la curva de oferta global prácticamente plana durante los últimos quince años.

La demanda de inversión también ha crecido. Los fondos cotizados en bolsa (ETF) que acumulan plata alcanzaron un valor cercano a los 70,000 millones de dólares, más del doble de los máximos registrados en 2011 y 2020.

Sin embargo, el volumen físico del metal en estos fondos se mantiene por debajo de sus récords históricos.

Antecedentes históricos

El mercado de la plata ha enfrentado episodios similares en el pasado. En 2011, el precio alcanzó los 50 dólares por onza, nivel comparable al récord de la década de 1980.

En ambos casos, los aumentos de márgenes en COMEX provocaron salidas masivas de inversionistas y correcciones prolongadas.

En 1980, además, se impusieron límites estrictos a las posiciones individuales, lo que puso fin al intento de monopolio de los hermanos Hunt.

Aunque las condiciones actuales guardan similitudes con esos períodos, el mercado se sostiene hoy en un déficit estructural y en factores geopolíticos como las restricciones chinas.

Evolución reciente del precio

El precio de la plata registra una caída del 4% en la jornada, con retrocesos intradía de hasta 10% desde el máximo alcanzado. El mercado prueba actualmente el retroceso de Fibonacci del 23.6% del último tramo alcista.

Para mantener el impulso, el precio debería sostenerse por encima de los 60 dólares por onza, con un soporte crítico en los 65 dólares.

La relación oro-plata, indicador clave de valoración, se ubica en torno a 53 puntos, cerca de su promedio histórico.

Si la relación descendiera al rango de 35-40 observado en 2011, un precio del oro de 4,500 dólares implicaría una cotización de la plata entre 112 y 128 dólares por onza.